Il 2,3 e 4 luglio 2014 si è svolta a Venezia la World Financial Conference con oltre 500 partecipanti, per lo più accademici da tutto il mondo.

Secondo gli organizzatori, gli italiani che hanno discusso un paper erano circa una dozzina, troppo pochi per essere una conferenza svolta in Italia, ancora meno se si pensa che due di questi eravamo noi di Diaman.

Sicuramente i professori Italiani partecipano ad altre conferenze, ho partecipato a conferenze organizzate da Italiani in Italia con predominanza di accademici Italiani, però ritengo un peccato che ad una conferenza così importante ci sia una scarsa rappresentatività del nostro bel paese.

Perdonatemi lo sfogo, ma investendo molto come società in ricerca e sviluppo, mi piacerebbe che l’Italia giocasse un ruolo più importante, visto che comunque idee ne abbiamo e cultura anche.

Detto questo, seppur practitioner, uno dei pochi a dire la verità, ho dovuto fare il discussant ad un paper presentato da Minli Lian, proveniente da Kwantlen Polytechnic University (Canada) riguardo uno studio sui rischi delle code grasse (Tail Risk) degli Hedge Fund.

Tralasciando i concetti tecnici che magari approfondiamo nei successivi post, in quanto immagino che non tutti sappiano cos’è il Tail Risk (io non lo sapevo fino ad una decina di anni fa e forse dormivo meglio che adesso…) il paper presentato ha dimostrato che non c’è una grande differenza tra Hedge Fund e Mutual Fund quando si tratta di rischio estremo.

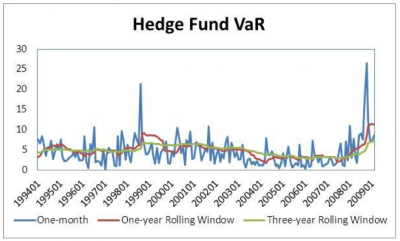

Purtroppo come potete vedere dal grafico qui sopra riportato direttamente dal paper, gli strumenti usati per stimare questi rischi estremi sono sempre i soliti: ovvero il Var, i CVaR e l’Expected Shortfall.

Prometto che spiegherò nei prossimi post questi che per alcuni saranno parole comuni, ma per la maggior parte della gente sono termini sconosciuti o incomprensibili, per ora limitatevi a vedere che i due grafici sono molto simili tra loro, segno che alla fine tra gli Hedge Fund e i Mutual Fund non ci sono delle così rilevanti differenze da giustificarne l’utilizzo.

Le conclusioni del paper spiegano proprio questo concetto: gli Hedge Fund non hanno una illimitata capacità di proteggere gli investitori dalle perdite, anzi hanno dimostrato che spesso hanno subito perdite maggiori dei Mutual Fund.

Come discussant ho fatto una critica molto forte all’utilizzo del VaR per questo genere di lavori, in quanto non è assolutamente in grado di stimare con esattezza i rischi assoluti e ho suggerito di usare misure di rischio maggiormente deterministiche come il Drawdown, il Conditional Drawdown at Risk, e l’Ulcer Index, scoprendo con mia enorme sorpresa che all’interno della sala (circa 30-40 accademici) nessuno conosceva l’Ulcer Index (spiegato nel post Ulcer Index – questo sconosciuto).

Comunque ho appreso dalla conferenza alcuni spunti interessanti che non mancherò di riportare nei futuri post del blog, perché come ben sapete il mio obbiettivo è aumentare la cultura finanziaria in Italia e riuscire un giorno ad avere molti colleghi practitioner che partecipano a queste conferenze.