Quasi tutti conoscono cos’è il VaR, ovvero il Value at Risk, meno sanno che è un indicatore che era stato richiesto e creato dal CEO di J.P. Morgan a seguito della crisi del 1987 e ancora meno sanno che inizialmente si chiamava CaR, ovvero Capital at Risk.

Ma veniamo con ordine, dopo il lunedì nero del 19 ottobre 1987 che aveva fatto perdere in un solo giorno ben più del 20% nel mercato azionario statunitense, il ceo di J.P. Morgan Dennis Weatherstone chiese ai suoi quantitativi di creare il famoso “4:15 report”, ovvero un report che contenesse in una unica pagina un valore per ogni singola asset class che facesse comprendere il rischio di perdita a cui era sottoposta la banca con un valore di confidenza e di probabilità.

Tale necessità era giustificata dal fatto che molti comparti della banca lavoravano indipendentemente uno dall’altro e le esposizioni ad un singolo rischio poteva essere sotto controllo per ogni singolo reparto, ma complessivamente poteva essere molto grande per la banca nel proprio complesso.

Questo utilizzo del CaR era giustificato e corretto ed effettivamente permise a J.P. Morgan di gestire al meglio varie situazioni dopo il 1989, anno in cui iniziò ad essere effettivamente usato tale indicatore di rischio.

Successivamente nel 1994 tale indicatore fu reso pubblico e nel 1996 uno spin off permise di creare Risk Metrics, una società che ha fatto fortuna con la diffusione di questo indicatore di rischio (ed altri sul rischio credito…).

Ma cos’è il VaR, ovvero Value at Risk? Sostanzialmente semplificando il concetto, il VaR è un intervallo di confidenza entro il quale il mercato non dovrebbe perdere più del valore stimato; significa che viene stimato un valore di perdita massima che non ci si aspetta di subire con un intervallo di confidenza dato da una percentuale di probabilità.

Mi spiego con un esempio: si prende la distribuzione (che deve essere normale, primo grosso difetto del VaR) e si stima quale dovrebbe essere al perdita che un investitore non dovrebbe subire con il 95% di probabilità, o meglio l’investitore ha solo il 5% di probabilità di ottenere una perdita maggiore del valore indicato.

Inizialmente veniva utilizzato l’intervallo di confidenza del 95%, pari a 2 volte la deviazione standard, poi si è passato al 99% pari a quasi 3 volte la deviazione standard.

Quali sono i difetti principali del VaR?

1) se diciamo a qualcuno che ha il 99% di probabilità giornaliera di non perdere il 2% del capitale, cosa capisce questa persona? capisce che non perderà mai più del 2% del capitale, mentre in realtà gli stiamo dicendo che sicuramente nell’arco di due anni almeno una volta perderà più del 2%, e non si può stimare quanto più del 2%, potrebbe essere anche 8% in un giorno e il VaR non ha sbagliato la stima;

2) Il VaR è una derivata della normale dei rendimenti, ovvero dalla media e dalla varianza della distribuzione, il che significa che se la varianza aumenta, aumenta anche il VaR, ma quando accade ormai la frittata è fatta, poichè la varianza aumenta perché con ogni probabilità c’è stata una perdita che ne ha alzato il valore; ovvero il VaR mi indica ex post quale rischio ho corso, ma non mi aiuta ex-ante perché l’evento estremo non è considerato nella media e nella varianza stimate;

3) riferendosi all’esempio del punto 1) un investimento può perdere 1,5% per 10 giorni consecutivi ed il VaR non è mai stato forato, ma l’investitore che pensava di non perdere mai il 2% probabilmente è molto arrabbiato con chi gli ha fatto questa stima, poichè ha perso oltre il 15% del suo capitale…

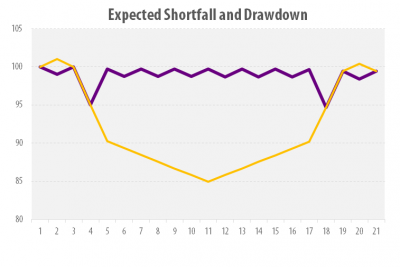

4) la distribuzione normale e di conseguenza anche il Var non sono sensibili alla sequenzialità dei rendimenti, nel grafico qui sopra ci sono due serie storiche che hanno medesima media e varianza, solo con una sequenza diversa di ordinamento dei rendimenti; il VaR, come la media e la varianza, come l’indice di sharpe e come tutti gli indicatori basati sulla teoria dei mercati casuali (necessaria per giustificare la normale dei rendimenti) falliscono clamorosamente davanti a questi esempi;

Per riassumere il problema più grande del VaR è l’utilizzo commerciale che molti fanno per stimare i rischi di un portafoglio di investimento soprattutto se indicati anche ai clienti investitori da parte dei promotori, perché oltre a sottostimare clamorosamente i rischi e quindi portando gli investitori a rischiare più del dovuto (come sostiene N.N. Taleb sul libro il Cigno Nero) porta a incomprensioni che posso causare rischi reputazionali molto forti, sia per il promotore che per la mandante.

Sono consapevole che gli amanti del Var non approveranno quello che dico, ma ormai sono rimasti sempre meno (per fortuna) quelli che utilizzano questo strumento senza averne compreso bene vantaggi (pochi) e limiti (tanti).

Per concludere faccio notare che l’unico uso valido del VaR sarebbe l’opposto di quello per cui viene utilizzato normalmente, ovvero per stimare le probabilità di uno strumento finanziario complesso (come una polizza con alti costi o una obbligazione strutturata) di battere per esempio il rendimento del BTP… Ovviamente non lo fa nessuno perché se un cliente sapesse che ha il 95% di probabilità di fare meno del BTP nessuno comprerebbe tale prodotto…