Anni fa girava tra gli esperti di investimenti uno studio di una notissima casa di investimento americana che cercava di spiegare come con il passare degli anni i rendimenti degli investimenti finanziari a lungo termine convergessero verso la media.

Ricordo che prendeva in esame il periodo 1972-2001, trent’anni in cui secondo questo studio investire nel miglior momento del 1972, nel peggior momento del 1972, all’inizio dell’anno o alla fine dell’anno portava a differenze di rendimento medio annuo trascurabili secondo quello studio; (se non ricordo male il rendimento era compreso tra il 15,1% e il 15,7%, altri tempi per i mercati finanziari).

Premesso che una differenza dello 0,6% annuo per trent’anni sono un sacco di soldi di differenza, la cosa che più mi aveva fatto imbestialire, nonché pensare che avessero fatto questo studio con una quantomeno scarsa onestà intellettuale, era che nel 1974, ovvero due anni dopo il periodo preso in esame, i mercati azionari avevano perso il 50% del proprio valore, creando un’opportunità enorme per gli investitori, permettendo di realizzare ben altri rendimenti a lungo termine.

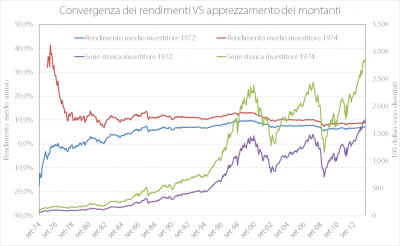

Nel grafico, che ammetto è poco intuitivo, ma vale la pena fare un piccolo sforzo per comprenderlo, la linea rossa (scala di destra) rappresenta la percentuale di guadagno che si sarebbe fatto investendo dalla data (asse x) sino ad oggi; per capirci chi ha investito nel migliore mese del 1972 oggi avrebbe guadagnato il 1720% mentre il più fortunato del 1974 oggi avrebbe guadagnato il 2825%, una differenza abissale, anche se il rendimento medio annuo del primo è stato del 7,0% contro il 8,9% medio annuo di chi ha investito nel 1974.

Facendo le dovute verifiche mi sono accorto che non avevano tutti i torti nel dichiarare che i rendimenti nel lungo termine tendono verso la media, ovvero più passa il tempo e più la differenza di rendimento medio annuo si assottiglia (linea blue e rossa), ma quello che diverge in realtà sono i montanti, ovvero il capitale a disposizione dell’investitore (linea verde e viola), che è quello che più conta.

Provocatoriamente, nel grafico di apertura del blog, ho messo un grafico che rappresenta due ipotetici investitori, uno sfortunato che investe un anno e il mercato perde il 50% del valore, e uno più fortunato che investe l’anno dopo senza quindi perdere il 50%; l’andamento nel proseguo del tempo sembra identico, d’altronde investono sullo stesso mercato e i rendimenti futuri sono i medesimi.

Peccato che il grafico sia in scala logaritmica, se noi mettiamo il grafico con la scala normale le cose cambiano, e anno per anno mentre la differenza di rendimenti si assottiglierà, la differenza dei montanti tenderà sempre ad aumentare (come dimostrato dal secondo grafico): per questo è fondamentale il timing e riuscire a mantenere le perdite entro certi limiti, altrimenti si vanificano tutte le opportunità future.

Tutto questo per introdurre un argomento che affronteremo la prossima settimana, ovvero, esistono dei momenti migliori di altri per investire? E se sì, come si possono intercettare per evitare errori che possono costare molto cari?

One comment

Comments are closed.