Nel Post del 28 Dicembre scorso, Finestre Mobili per l’analisi dei mercati finanziari, ho spiegato come utilizzare la tecnica delle rolling windows per analizzare una serie storica, e nel post della settimana scorsa, Introduzione alle Finestre Temporali di Investimento ho introdotto la tecnica utilizzata per provare ad analizzare il fenomeno del ritorno alla media.

Ricapitolando brevemente, la domanda a cui cercheremo di dare una risposta con questo post è la seguente: esistono momenti migliori di altri (intesi come maggiore probabilità di guadagnare) per investire nei mercati finanziari, e se si quali sono e come si identificano?

Immaginate di voler investire i vostri soldi in borsa per un periodo fisso di 3 anni, sareste in grado di dirmi negli ultimi 42 anni quante volte in percentuale avreste ottenuto con tale orizzonte temporale un rendimento positivo al termine dei tre anni?

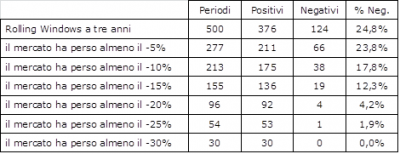

Utilizzando le rolling windows, ovvero spostandosi avanti di un mese e ricalcolando di nuovo la performance dei tre anni successivi, su 500 periodi analizzati, ben 376 periodi, pari a circa il 75% delle volte, hanno restituito un rendimento positivo, quindi investendo a caso negli ultimi 42 anni per un periodo fisso di tre anni, avreste avuto il 25% di probabilità di ottenere un rendimento negativo.

Probabilmente alcuni di voi avranno la percezione che le probabilità di ottenere rendimenti negativi sia molto più alta, ma sareste condizionati da due fattori, il primo derivante dagli ultimi 15 anni di mercati molto contrastati e poi dai condizionamenti derivanti dalla finanza comportamentale: il fatto che siano stati pochi i periodi in cui i clienti avrebbero perso dei soldi, non significa che siano pochi i clienti che li abbiano effettivamente persi, poichè il comportamento che porta ad investire gli investitori retail spesso è condizionato e porta alla trappola ben descritta dal post Perchè i mercati sono controintuitivi.

L’esercizio che abbiamo fatto con le finestre temporali di investimento è il seguente: cosa succede ad un investitore che intende mantenere i soldi investiti per tre anni se prima di entrare nel mercato aspetta che lo stesso abbia perso più del X% del valore? (con X = 5%,10%,15%,20%,25% e 30%)

Immaginate di aspettare un drawdown (una perdita dai massimi) del 15% prima di investire, questa tabella dice che solo il 12,3% delle volte avreste ottenuto un rendimento negativo nei successivi tre anni.

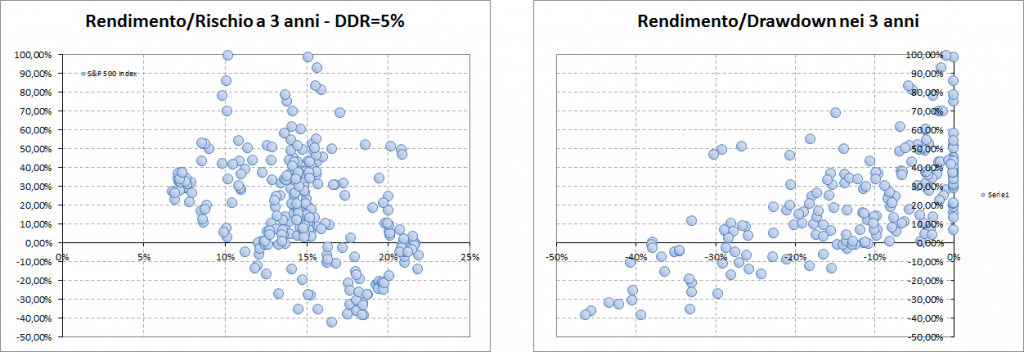

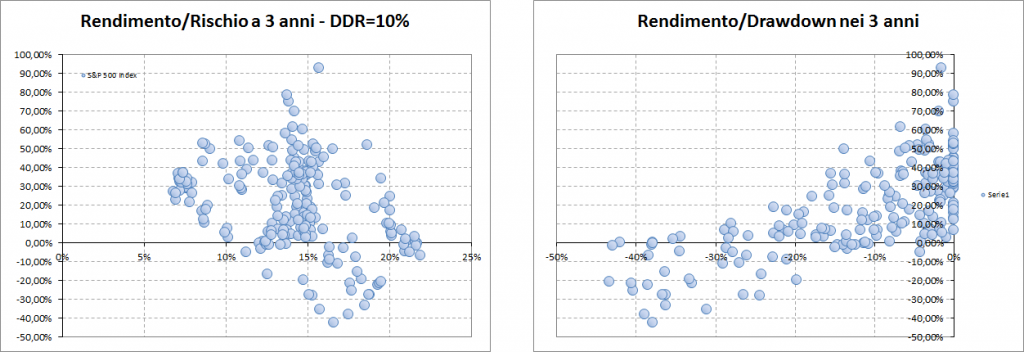

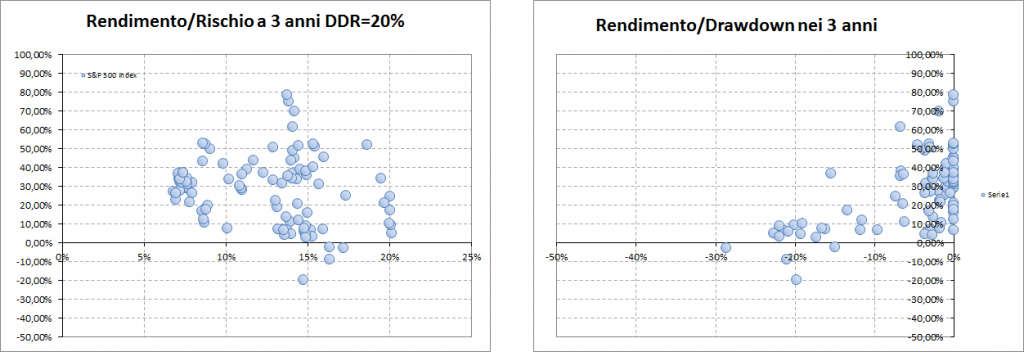

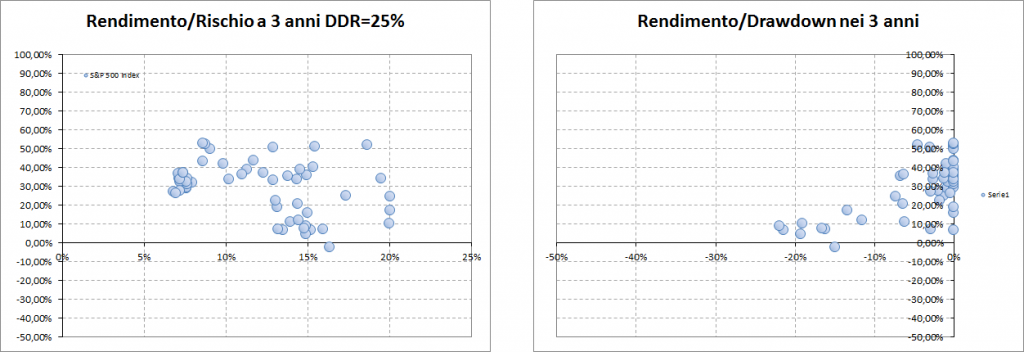

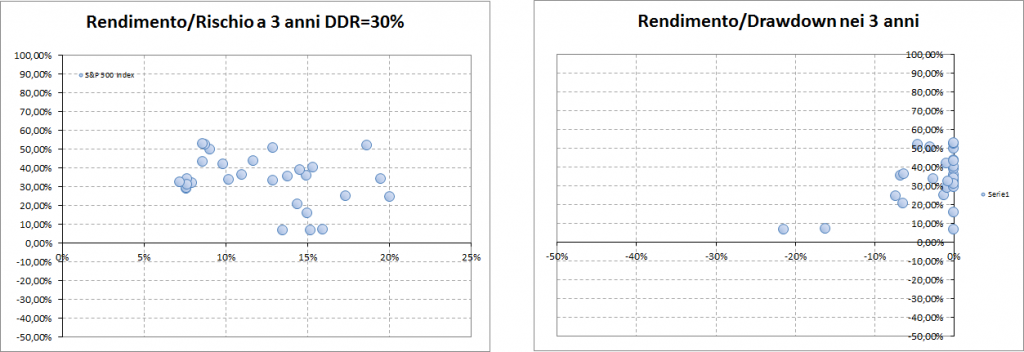

Nei grafici sottostanti abbiamo riportato i vari casi graficamente, dove sul grafico di destra è riportato il rendimento e rischio di tutte le serie storiche (di tre anni) ogni qualvolta i mercati azionari (nell’esempio lo S&P 500 americano) avessero perso subito prima l’X% del loro valore.

Si può notare come il numero di mesi in cui il mercato azionario presenta delle opportunità di investimento diminuiscano all’aumentare della perdita che si vuole considerare come soglia di entrata, ovvero se come regola di investimento voglio aspettare che il mercato abbia perso almeno il 15%, i mesi con tali caratteristiche saranno 155 (vedi tabella sopra), mentre se voglio aspettare una perdita del 30%, le occasioni di investimento saranno solo trenta mesi su 500 disponibili.

Interessante notare che se un investitore nel passato avesse correttamente aspettato che il mercato avesse perso il 30% del proprio valore prima di investire, avrebbe ottenuto sempre risultati positivi dopo tre anni di investimento.

Questo non significa che ad una perdita del mercato azionario del 30% corrisponda la certezza e garanzia di ottenere un risultato positivo a 3 anni, ma significa che le probabilità di ottenere un risultato positivo investendo in questo momento storico sono prossime al 100%.

Questa relazione inversamente proporzionale tra opportunità di investimento e probabilità di ottenere un rendimento positivo è più che giustificata e ragionevole.

Significa che se volete avere buone possibilità di guadagnare in borsa, bisogna saper aspettare il momento buono, non si può investire a caso.

Come sempre vi invito ad aiutarmi a divulgare quest post qualora li riteneste interessanti.

One comment

Comments are closed.