I commenti delle settimane precedenti mi hanno spinto a dedicare un post completo alla Correlazione tra strumenti finanziari.

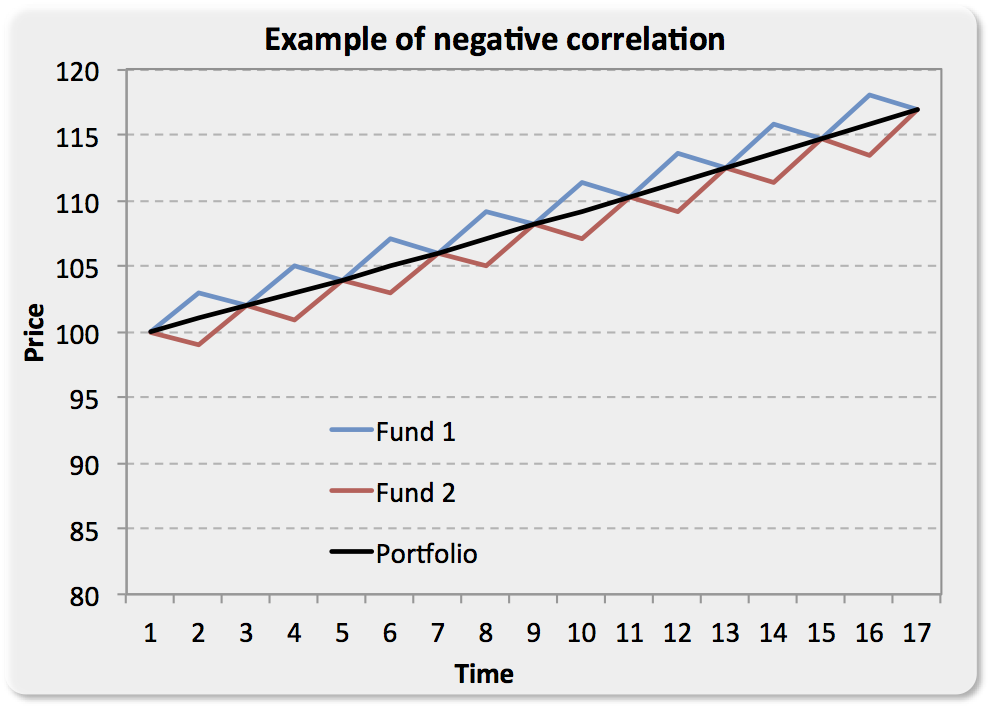

Tutti conoscono il concetto di correlazione, e tutti hanno sicuramente visto un piano cartesiano con raffigurati due fondi che nel lungo termine crescono ma nel breve sono inversamente correlati tra di loro come l’immagine del posti di oggi.

Nel 2009 ho partecipato ad un corso di Risk Management a Londra organizzato da Paul Wilmott (per chi non lo conoscesse venga alla nostra conferenza in febbraio a Venezia www.quant.it) e Nicolas Taleb, l’autore del best seller Giocati dal caso e Il cigno nero, per capirci.

Nicolas Taleb mi ha mostrato (per la prima volta) un grafico come questo:

Anche in questo caso la correlazione è negativa, ma nella realtà i fondi scendono (con lo stesso principio per cui dovrebbero salire della prima immagine).

Questa seconda immagine mi ha aperto gli occhi su quanto noi tendiamo a sovrastimare il concetto di correlazione negativa, perché in effetti non genera necessariamente un portafoglio più performante, casomai più stabile e meno volatile, ma non più performante di un portafoglio positivamente correlato.

Mi spiego meglio, se ho investito in due fondi con correlazione 1, se il mercato va bene e questi crescono, ottengo risultati migliori o peggiori di un portafoglio con due fondi a correlazione -1?

Un grafico che nessuno mi ha fatto vedere, ma ho creato io, è il seguente:

In questo esempio i due fondi sono perfettamente correlati tra loro, però uno sale e l’altro scende, impossibile?

Assolutamente no, sono effetti facilmente replicabili su un foglio excel affinchè vi rendiate conto che la correlazione è sovrastimata, e spesso viene utilizzata male e in modo fuorviante, come le matrici di correlazione per ottimizzare i portafogli con modelli media/varianza come Markowitz e superiori.

La realtà è sia un gestore patrimoniale che un comune investitore dovrebbero puntare ad avere strumenti con correlazione 1 quando i mercati salgono e -1 quando i mercati scendono; cosa facile da dirsi e molto più difficile da farsi, ma non c’è alternativa se si vuole migliorare realmente l’efficienza di portafoglio, tutti gli altri utilizzi della correlazione, visto che la stessa cambia nel tempo, sono inutili.

Mi rendo conto di essere drastico e di creare malumori e malcontenti nei lettori che per anni hanno studiato e utilizzato le correlazioni per creare portafogli di investimento, ma è la cruda realtà.

Quindi invito a trovare quelli strumenti (noi ne possediamo almeno due in DIAMAN Sicav, il Quant Bond ed il Mathematics) che hanno una gestione attiva della correlazione, che deriva ovviamente dal processo di investimento che può andare Long/Short in base alle fasi di mercato, anche se ci sono altri ottimi fondi con cui comporre portafogli maggiormente efficienti, però guardando la strategia e il processo, non i dati storici.