Come abbiamo visto nei due precedenti post, uno relativo alla relazione che intercorre tra la perdita e il tempo da attendersi per il ritorno a nuovi massimi del mercato azionario, che puoi leggere qui se te lo sei perso, e uno relativo al mercato obbligazionario, che puoi leggere qui, è opportuno percorrere la stessa analisi anche per il mercato dei Crypto Assets che rappresenta una nuova asset class di investimento emergente.

Il mondo dei Digital Assets, come mi piace definirli, hanno una serie storica molto più breve dei precedenti due mercati, in quanto il Bitcoin ha iniziato a funzionare nel 2009 e i primi prezzi sono disponibili dal 2010.

Nonostante la sua breve vita, il mercato dei digital assets viaggia ad una velocità almeno 5 volte più rapida dei precedenti due mercati, con una velocità almeno 5 volte superiore a quella del mercato azionario e con perdite di periodo molto più profonde, tali per cui il grafico della relazione tra perdite e rendimenti necessari per recuperare, finalmente è adeguato in quanto le perdite del 90% si sono già verificate in passato.

La notizia cattiva è che il Bitcoin ha perso più del 90% in un’occasione, più del 80% in altre due occasioni e in questo periodo ha toccato il -75%

L’Ulcer index, ovvero l’indice creato da Peter Martin che calcola il periodo in cui un asset è stato sotto al massimo precedente è chiarissimo, investire sul Bitcoin porta ad ulcere per molti mesi, ma poi porta a rendimenti incredibili che se si ha la pazienza di aspettare fanno dimenticare il periodo di mal di pancia per le perdite subite.

Rispetto agli altri due grafici, che però coprono un periodo di 50 anni, mentre questo solo di 12 anni, la presenza di area di perdita è predominante, anche se nella realtà il Bitcoin ha sempre ottenuto rendimenti incredibilmente elevati che hanno permesso di recuperare anche il 900% in meno di due anni.

Tornando al tema di questo post, anche in questo caso alcune note metodologiche:

- Il digital asset preso in considerazione è il Bitcoin;

- La valuta di confronto usata è il Dollaro;

- la frequenza di analisi è giornaliera;

- periodo 23/07/2010 fino al 16/06/2022, giorno di realizzazione delle analisi.

Seppure la storia del Bitcoin sia molto recente, si può notare che la volatilità dello stesso e la rapidità di recuperare le perdite è notevole; indice che questo asset ha delle caratteristiche tutte sue da esplorare e comprendere al meglio prima di eventualmente decidere di inserirlo all’interno di un portafoglio diversificato.

Come si può vedere dalla lunghezza della tabella rispetto a quella dell’Azionario MSCI World o dell’obbligazionario analizzato nei post precedenti, i periodi di perdita e recupero superiori al 20% sono stati moltissimi seppure in soli 12 anni di storia, anche se è giusto far notare che i tempi di recupero sono stati finora sempre molto contenuti rispetto al mercato azionario.

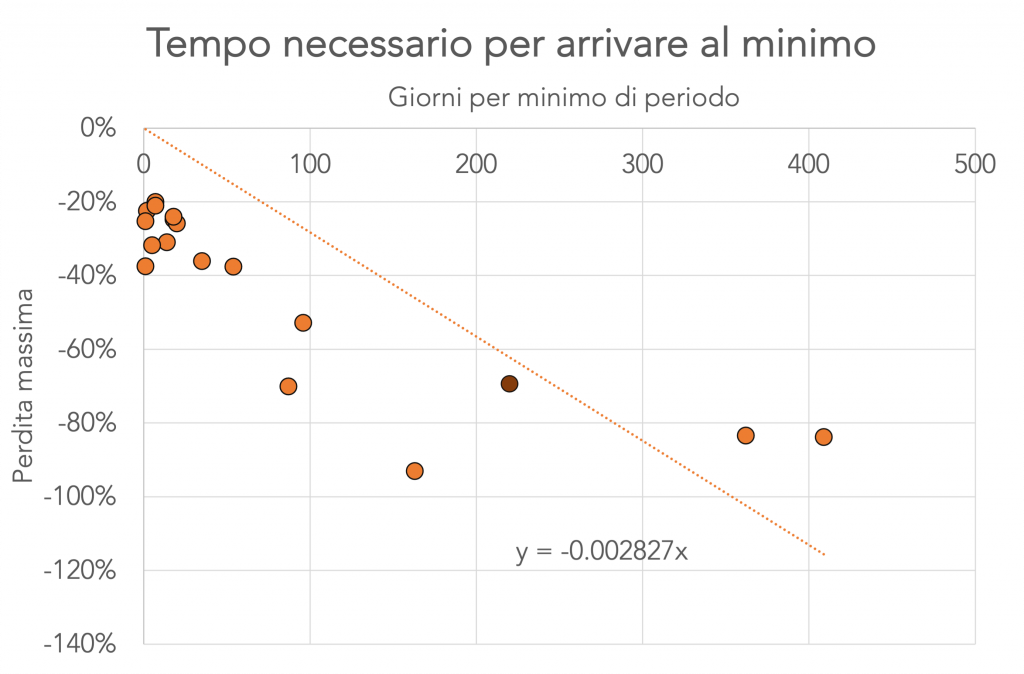

Come si può notare, i giorni necessari per avere una perdita del 40% o superiore sono spesso meno di tre mesi.

Il punto arancione più scuro è l’attuale drawdown subito dal bitcoin dai massimi di novembre, ovvero circa 220 giorni finora, che lo rendono in linea con la retta di regressione che determina (per semplificare) un valore medio della relazione tra perdite e tempo per arrivarci.

Un asset che ha dei tempi brevi per arrivare al punto minimo, seppur significa che ha una grande volatilità, significa anche che è in grado di recuperare, altrimenti da quel minimo non si sarebbe più ripreso e anzi non ci sarebbe nemmeno il bottom da cui risalire.

Invece gli investitori più accorti, che erano dubbiosi del bitcoin, quando ha dimostrato di risalire nel periodo del covid19, ovvero marzo-aprile 2020, hanno capito che questo Asset ha caratteristiche uniche ed interessanti, non ultima la capacità di riprendersi dai minimi.

Questo significa non solo che esiste un mercato, ma che esiste un mercato che considera (anche se ancora con modelli imperfetti) che il Bitcoin ha un Fair Value Price e per cui a certi valori è un affare comprare.

Comprendere quindi la forza del recupero che è stato in grado di fare il Bitcoin ci può dare una stima di quanto tempo potrebbe metterci per recuperare i nuovi massimi, non illuderci che possa farlo in qualche mese, anche se in qualche occasione ha sorpreso tutti, ma di darci la tranquillità di aspettare, se già investiti, o di comprendere l’occasione che si ha davanti se finora si è stati titubanti e non si è ancora investito.

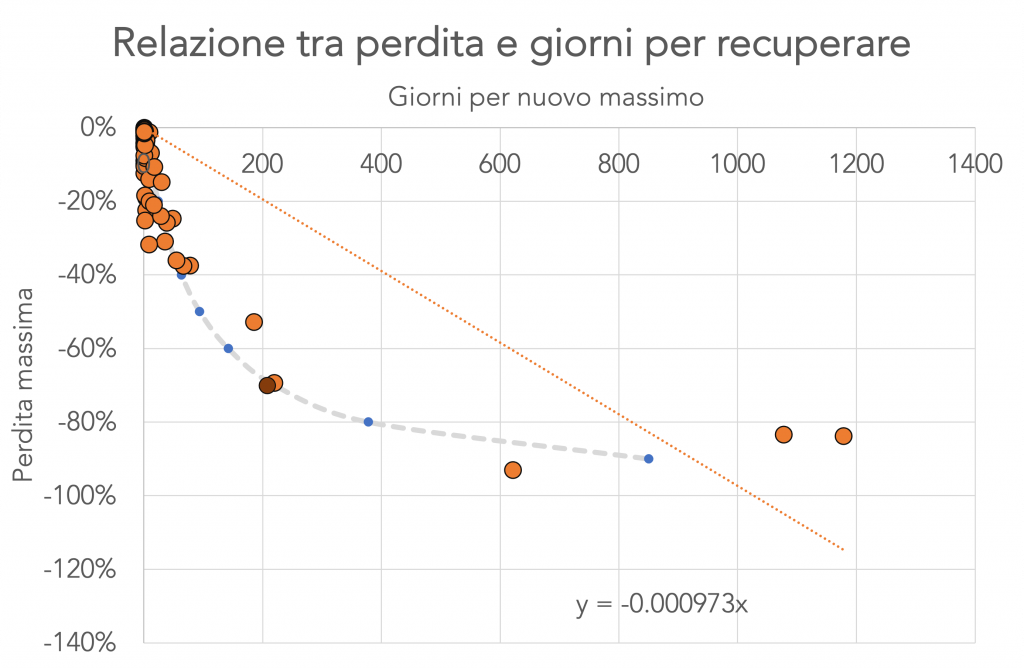

Dal grafico di figura 6 si può estrarre una regressione che spiega la relazione del bitcoin del tempo che ha impiegato per recuperare un nuovo massimo dal minimo relativo.

Per fare un esempio, ammesso e non concesso che il Bitcoin abbia toccato i minimi a circa 17.000$, il recupero che deve fare per tornare ai massimi è pari al 227%, per cui, seguendo la formula che deriva dalla retta di regressione descritta in figura 6:

G=P/0.010590

Dove G sono i giorni attesi per recuperare la perdita e P è la percentuale di recupero necessaria

Si può desumere che sono necessari 214 giorni dal minimo di una settimana fa per tornare ad un nuovo massimo.

Certo assumere che sia stato toccato già il minimo è una forzatura, nessuno può saperlo, però si può ipotizzare che sia molto difficile rivedere i nuovi massimi prima di gennaio 2023, quindi ci si mette il cuore in pace se si ha investito e si sta subendo la perdita, mentre magari chi non ha ancora investito si rende conto che ha davanti a lui un’opportunità molto interessante da prendere in considerazione, ed in fretta.

Mi rendo conto che queste affermazioni sono forti e non vogliono avere carattere di previsione, ma solo di analisi del mercato e della sua struttura, cercando di dare maggiori informazioni possibili all’investitore.

Ovviamente è necessario desumere che più la perdita peggiora, più tempo dovrò essere disposto ad aspettare per recuperarla come si più evincere dal grafico sotto che è la derivata della regressione della figura 6 (tempi di recupero in base alla perdita) rapportata alle perdite subite.

Alcune considerazioni:

- L’analisi qui riportata rappresenta una stima basata sui dati storici, non c’è alcuna garanzia che il mercato recuperi entro o nell’intorno dei valori stimati;

- Non c’è alcuna ipotesi che possa stabilire che la perdita attuale sia da considerarsi un minimo di periodo.

- Il fatto di non vendere non significa che la perdita non sia reale; la perdita è tale anche se non si vende l’asset sottostante, semplicemente non è realizzata, ma è comunque reale e il mercato dovrà fare il recupero corrispondente alla figura 1 per recuperare il valore iniziale;

A differenza delle due asset class analizzate nei post precedenti, quella sull’azionario e quella sull’obbligazionario, nel caso del bitcoin a questo punto di perdita uscire rappresenta più un rischio che un’opportunità, perché il Bitcoin ha dimostrato di saper recuperare molto ma molto più in fretta delle altre due asset class.

Sarebbe stato necessario uscire prima, come abbiamo fatto noi con il fondo alternativo Digital Asset Fund, che sta perdendo meno del 20% YTD e quindi avrà bisogno di un ridicolo 25% per tornare ai nuovi massimi dell’anno, rispetto al 227% necessario dal Bitcoin per risalire la china, testimonianza del fatto che usare logiche ti trend following riducono la volatilità ed i tempi di recupero. (spero di non tirarmela troppo).

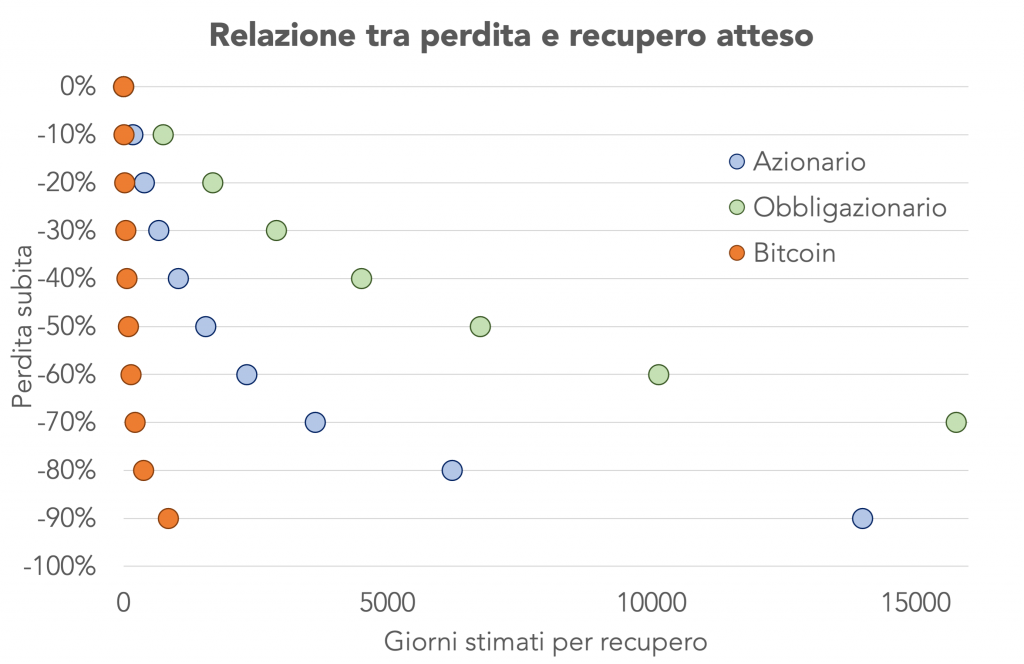

Per ribadire comunque la differenza tra il Bitcoin e le atre due asset class analizzate ho messo a confronto le tre sul grafico di relazione tra perdita e tempi di recupero:

Da questo grafico si evince chiaramente che il Bitcoin ha una caratteristica di recupero impressionante rispetto ad Azionario e Obbligazionario, quindi avere una percentuale, anche piccola di bitcoin in portafoglio, può accelerare i tempi di recupero di tutto il portafoglio.

Questa è probabilmente la miglior ragione per avere una percentuale di Digital Asset in portafoglio, meglio se attraverso un fondo a gestione attiva quantitativa, ma questo lo sapete già poiché sono di parte, hehehe.

Nei prossimi giorni vedremo di quanto migliorano i tempi di recupero in base alla asset allocation creata dai tre componenti di cui abbiamo analizzato le caratteristiche in questi articoli.

Daniele Bernardi