I mercati azionari sono ai massimi di sempre (quelli americani ovviamente, poiché a parte il DAX i mercati azionari europei sono ben distanti), la domanda che in tanti si fanno è: quanto durerà questo trend rialzista?

Ovviamente nessuno ha la sfera di cristallo e quindi prevedere il momento esatto in cui il mercato avrà una crisi seria non si può prevedere, però diversi strumenti possono aiutarci nel migliorare l’efficienza di portafoglio.

A parte le probabilità condizionate (potete leggere Le Probabilità Condizionate usando le FTI) che permettono di stimare le probabilità di crescita o di perdita di un determinato mercato (leggete se non lo avete già fatto anche il post Prevedere i rendimenti finanziari si può!) per migliorare l’efficienza di portafoglio si stanno affacciando sul mercato degli strumenti interessanti per la protezione dall’evento avverso, ovvero la perdita di valore degli indici di mercato (e quindi anche degli strumenti finanziari come i fondi ad essi correlati).

Mi riferisco in particolare al VIX Index del CBOE, che è un indice della volatilità implicita dell’indice S&P 500; per chi ha tempo e voglia potete guardare l’intervento di John Hiatt (numero 3 del Chicago Board Option Exchange) alla nostra conferenza QUANT2014

L’indice VIX è praticamente inversamente correlato con l’indice S&P, anche se non del tutto, infatti in questo grafico si possono vedere la media della correlazione storica del VIX con vari indici azionari

Si può chiaramente osservare che per oltre l’ottanta per cento delle volte il rendimento del VIX è inverso al rendimento del S&P 500 (SPX) e comunque anche con i mercati europei è ampiamente negativo.

Vedendo questo grafico e quello di copertina di questo post, un investitore non esperto potrebbe pensare che basta comprare un poco di VIX Index per proteggersi dal ribasso dei mercati azionari, però purtroppo sarebbe troppo bello per essere vero, infatti il future sul VIX (che non è un indice tradabile) ha un cosidetto “premio” da pagare (come per ogni tipo di assicurazione) molto elevato chiamato “contango”.

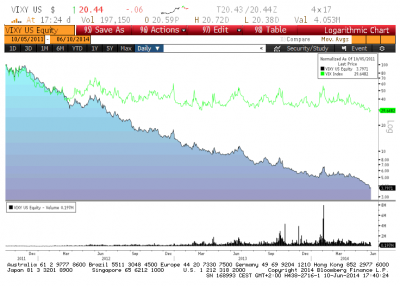

Nel grafico qui sotto potete vedere il caso di un ETF che investe sul future sul VIX per offrire agli investitori una protezione in caso il mercato azionario perda valore.

L’andamento del VIX Index è rappresentato dalla linea verde, mentre l’ETF ha perso oltre il 90% del proprio valore in poco più di due anni.

Perchè questa enorme differenza? il nome corretto di questo effetto si chiama “contango” che è sostanzialmente una situazione di mercato in cui il prezzo del future sul VIX è più alto del valore del VIX; siccome il prezzo del future a scadenza tende al valore del VIX si spiega perché nel tempo l’ETF perde valore.

Ma dove c’è qualcuno che perde sui mercati finanziari, voi mi insegnate che c’è qualcuno che guadagna…

Non voglio rovinarvi la sorpresa, ma prossimamente vi mostrerò un ETF che andando short sul VIX ha fatto una performance strabiliante in poco più di due anni, anzi si accettano scommesse sul rendimento ottenuto da questo ETF Short… (commentate pure il vostro valore, chi si avvicina di più gli farò avere un premio).

2 comments

Comments are closed.