Fatalità dopo aver scritto il post della scorsa settimana I mercati azionari saliranno o scenderanno? i mercati finanziari hanno affrontato un lunedì nero, con la perdita media dei listini azionari di oltre il 3%; spero che i lettori non pensino che sia un “gufo”; comunque se analizziamo asetticamente quello che è successo questa settimana non c’è ancora da preoccuparsi, i mercati hanno semplicemente annullato i forti rialzi della settimana precedente e la volatilità non è ancora sopra i livelli di guardia.

Alcuni lettori si chiedevano se la Grecia sia un pretesto oppure la vera motivazione del calo, certo è che il mercato non ha perso il 3% per caso, ma per una condizione di incertezza che sappiamo bene non piace ai mercati finanziari.

Il concetto di casualità mi induce ad introdurre un argomento che spiega perché conviene fare timing rispetto al buy and hold (ovvero comprare e mantenere nel tempo).

Supponiamo di adottare una strategia che ogni settimana casualmente decide se investire long o short sull’indice MSCI World; essendo casuale come il lancio della monetina mi aspetto che i rendimenti finali dopo dieci anni di simulazione siano distribuiti come una gaussiana (o campana dei rendimenti, o normale in gergo statistico).

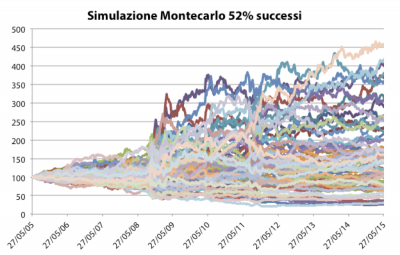

L’immagine di copertina è l’insieme di 300 simulazioni fatte con tale sistema; i risultati possono essere più disparati, come si vede dalla distribuzione dei rendimenti (medi annui) la maggior parte delle volte il rendimento è stato compreso tra 0 e -3%, quindi un sistema casuale (senza considerare i costi altrimenti sarebbe un disastro) non è vantaggioso e non porta valore aggiunto all’investitore.

Se però supponiamo che siamo in grado di realizzare un modello di timing con un minimo di capacità predittiva (d’altronde i trend esistono e quindi un pizzico di valore aggiunto effettivamente si riesce a generare) probabilmente i valori cambiano.

Ipotizziamo di creare un modello long/short (ovvero che può andare lungo e guadagnare quando i mercati crescono oppure corto e guadagnare quando i mercati perdono) che abbia una percentuale di successo non del 50% (casuale) ma del 52%, ovvero una flebile capacità migliore rispetto alla moneta lanciata.

Le serie storiche generate hanno una traiettoria media molto diversa come si può vedere dal grafico sotto:

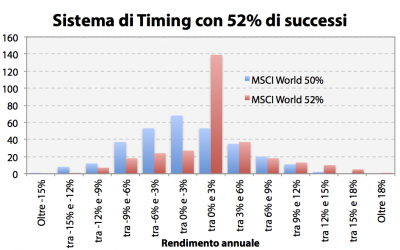

La cosa più interessante però è come cambia la distribuzione dei rendimenti rispetto alla precedente:

Come si può vedere chiaramente, il numero di casi negativi diminuisce drasticamente e la gaussiana (se si può ancora chiamare così) si sposta verso i rendimenti positivi più che dimezzando i casi in cui si ottengono rendimenti negativi al termine della simulazione.

Questo ovviamente non è garanzia che facendo timing non si avranno mai rendimenti negativi, ma che si riducono fortemente le probabilità di averli questo si, ed è un fenomeno da tenere in considerazione quando si decide dove investire.

Quindi se siete incerti sul futuro dei mercati finanziari, il suggerimento (di parte ovviamente) è quello di propendere per fondi flessibili o meglio dinamici